ふるさと納税を利用して住民税を安くしたいと考える方は多いのではないでしょうか。しかし、ふるさと納税を利用しても住民税が安くならないと感じている方も少なくありません。住民税が期待通りに安くならない理由として、確定申告やワンストップ特例制度における手続きのミスが挙げられます。

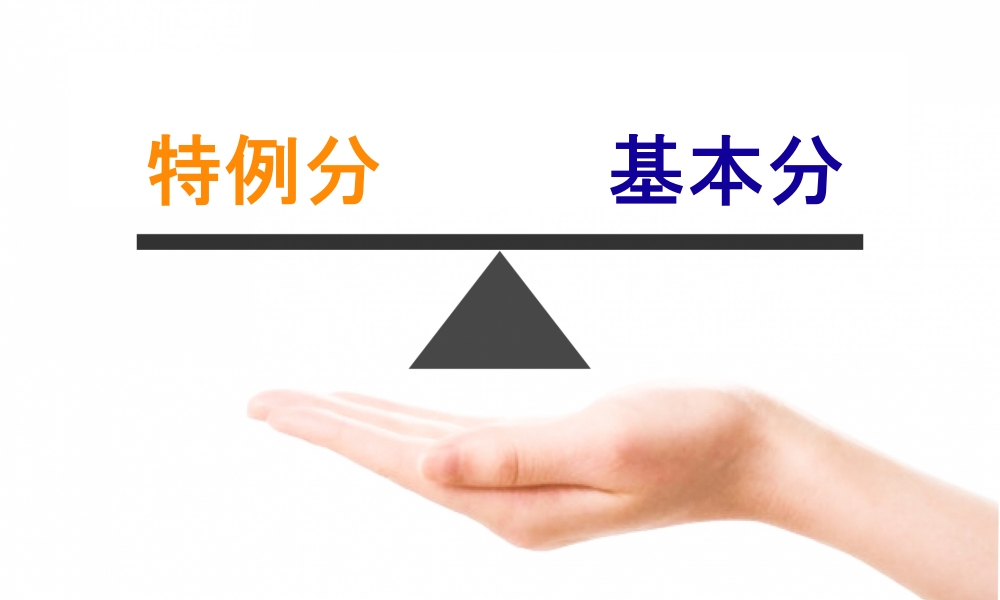

また、住民税の控除には住民税の基本分と特例分の違いが関係しており、この仕組みを理解することも重要です。さらに、住宅ローンとの関係や他の控除との兼ね合いによって控除額が制限される場合もあります。

本記事では、ふるさと納税を活用する際に直面するこれらの課題や適切な対処法を紹介し、ふるさと納税を正しく活用することで、住民税の負担軽減を効果的に実現するための情報をお届けします。

- ふるさと納税で住民税が安くならない原因を理解できる

- 確定申告やワンストップ特例制度の正しい手続き方法を理解できる

- 住民税の基本分と特例分の違いを把握できる

- 住宅ローン控除など他の制度との影響を知ることができる

ふるさと納税の住民税が安くならない原因と対策

- 住民税が安くならない?確定申告のケース

- ワンストップ特例制度の場合

- 住民税の基本分と特例分の違いは

- 住宅ローンとの関係

住民税が安くならない?確定申告のケース

ふるさと納税をしたにもかかわらず住民税が安くならない理由の一つに、確定申告が正しく行われていないことが挙げられます。確定申告は、寄附金控除を受けるために必要な手続きです。

まず、確定申告が必要なケースとして、個人事業主や副業収入がある方、医療費控除や住宅ローン控除を受ける予定の方が該当します。これらの方がふるさと納税を行った場合、確定申告を通じて税額控除を申請しなければ、控除が適用されず住民税が安くならない可能性があります。

次に、確定申告の際に注意が必要なのは、寄附金受領証明書の添付です。この書類がなければ、税務署はふるさと納税を認識できないため、控除が適用されません。また、控除額を超える寄附を行っていた場合、その超過分は控除の対象外となるため、住民税が思ったほど安くならないことがあります。

さらに、確定申告の期限を過ぎてしまった場合も注意が必要です。通常、確定申告は寄附を行った翌年の2月16日から3月15日までに行う必要があります。この期限を過ぎると、申告自体が無効になり、結果として控除が適用されなくなります。

ワンストップ特例制度の場合

ふるさと納税をした際にワンストップ特例制度を利用しても住民税が安くならないと感じる理由には、いくつかの要因があります。この制度は確定申告をせずに寄附金控除を受けられる便利な仕組みですが、適切な手続きが行われていない場合、控除が適用されないことがあります。

まず、ワンストップ特例制度を利用するには、寄附した年の翌年1月10日までに、各自治体に対して「寄附金税額控除に係る申告特例申請書」を提出する必要があります。この期限を過ぎると制度が適用されず、結果として住民税が安くならない原因となります。

次に、ワンストップ特例制度には適用条件があります。寄附先が5自治体以内であることです。もし6自治体以上に寄附を行った場合、この制度は利用できなくなり、確定申告が必要になります。この条件を知らずに寄附を行い、手続きが不完全な場合、住民税が安くならないと感じることがあります。

また、必要書類の不備や申請書の記入ミスによるものです。例えば、マイナンバーや住所情報に誤りがあると、自治体側で手続きが完了しません。このような手続き上のミスがあると控除が適用されず、住民税が減額されないことがあります。

ワンストップ特例制度を正しく利用するためには、期限を守り、必要書類を正確に記入・提出することが重要です。また、制度の適用条件を事前に把握することで、住民税の控除を適切に受けることができます。

住民税の基本分と特例分の違いは

住民税における「基本分」と「特例分」は、ふるさと納税の控除において重要な制度です。それぞれの役割や計算方法を理解することで、ふるさと納税による控除の仕組みを正確に把握できます。

基本分とは、ふるさと納税による控除のうち、住民税の一部として全ての寄附者に適用されるものです。具体的には、寄附金額から2,000円を引いた額の10%が控除されます。この控除は市民税と県民税の両方に分割され、市民税分が6%、県民税分が4%に相当します。

一方、特例分は、住民税の基本分を差し引いた後に適用される追加的な控除です。この特例分は、所得税から控除しきれなかった部分を補う形で住民税から控除されます。特例分の計算式は、(寄附金額 – 2,000円) × (90% – 10%(基本分) – 所得税率) です。ただし、住民税所得割額の20%を上限として適用されるため、高額寄附を行った場合には注意が必要です。

基本分は全ての寄附者に均等に適用されますが、特例分は所得税率によって控除額が変動します。

これらの違いを理解することで、自身の寄附額や控除限度額を正確に把握し、ふるさと納税を最大限に活用することが可能です。また、控除の計算方法を確認することで、住民税の減額効果を正確に見積もることができます。

住宅ローンとの関係

ふるさと納税と住宅ローン控除を併用する場合、住民税が思ったほど安くならないと感じることがあります。これは、ふるさと納税と住宅ローン控除の控除順序や限度額が関係しているためです。

ふるさと納税と住宅ローン控除は基本的に併用可能ですが、控除の適用順序として、ふるさと納税の控除が先に住民税に反映されます。このため、住民税から控除できる額がふるさと納税で多く消費されてしまい、住宅ローン控除に利用できる枠が減少する場合があります。

また、住宅ローン控除で住民税の控除限度額に達している場合、ふるさと納税の控除が適用されないケースもあります。

ふるさと納税の住民税が安くならないときの確認ポイント

- 住民税はいつから安くなる?

- 住民税はそんなに減らない?

- 2万円寄付したら住民税はいくら安くなる?

- ワンストップ特例制度の具体的な手続きは?

- ふるさと納税の住民税が安くならない原因と対策(総括)

住民税はいつから安くなる?

ふるさと納税による住民税の控除が適用されるのは、寄附を行った翌年度からです。多くの方が即座に住民税が安くなると誤解しがちですが、実際にはタイムラグがあります。

具体的には、ふるさと納税を行った年の翌年度6月から翌年5月までの間に適用されます。例えば、2023年にふるさと納税を行った場合、その控除は2024年6月から2025年5月の住民税に反映される仕組みです。

もし、住民税がいつから安くなるのか不安な場合、住民税決定通知書を確認することで、適切に控除が適用されているかを確認できます。この通知書には控除額が明記されているため、手続きが問題なく完了していれば、控除の適用タイミングも明確に把握できます。

住民税はそんなに減らない?

ふるさと納税を行ったのに、住民税が「そんなに減らない」と感じる場合、いくつかの理由が考えられます。

まず、控除には寄附金額から2,000円を差し引いた分が適用されるため、2,000円の自己負担が必ず発生します。このため、全額が税金から控除されるわけではありません。

さらに、控除には年収や家族構成によって決まる「控除上限額」があります。この上限を超えた金額を寄附した場合、その超過分は控除されず、自己負担となります。この点を考慮せずに高額な寄附を行った場合、想定していたほど住民税が減らないと感じることがあります。

また、ふるさと納税による控除は住民税の「基本分」と「特例分」に分かれますが、特例分には住民税所得割額の20%という上限があります。この制限によって、寄附額が大きい場合でも控除が一部に留まることがあります。

2万円寄付したら住民税はいくら安くなる?

ふるさと納税で2万円を寄付した場合、住民税の控除額は約16,000円程度になることが一般的です。ただし、控除額は個人の年収や家族構成、その他の控除状況によって異なります。

ふるさと納税では、寄附金額から2,000円を差し引いた金額が控除対象となります。この場合、2万円 – 2,000円 = 18,000円が控除対象額です。この18,000円が住民税から「基本分」と「特例分」に分けて控除されます。基本分は寄附金額の10%に相当し、特例分は残りの金額に対して住民税所得割額の範囲内で適用されます。

たとえば、年収500万円程度の給与所得者で特別な控除がない場合、特例分が適用され、住民税の控除総額は約16,000円程度となるのが一般的です。ただし、控除額は住民税所得割額の20%が上限となるため、高額な寄附をした場合はその限度額を超える部分が控除されません。

ふるさと納税の効果を最大化するには、控除上限額を確認し、その範囲内で寄附を行うことが重要です。また、寄附額や控除効果を簡単に計算できるシミュレーターを利用すれば、具体的な控除額を事前に把握することができます。

ワンストップ特例制度の具体的な手続きは?

ワンストップ特例制度は、ふるさと納税を行った後に確定申告をせずに税金の控除を受けられる便利な制度です。この制度を利用するためには、いくつかの手続きが必要です。

まず、ワンストップ特例制度の適用条件を確認することが重要です。この制度を利用できるのは、確定申告が不要な給与所得者であり、1年間に寄附する自治体が5つ以内の人です。条件を満たさない場合は、確定申告による控除手続きが必要になります。

次に、寄附時に特例申請の意思を伝えることが必要です。ふるさと納税を行う際に、寄附先の自治体やふるさと納税ポータルサイトで「ワンストップ特例制度を希望する」と明記してください。これにより、自治体から特例申請書が送られてきます。

その後、必要書類を準備します。以下の書類を揃える必要があります。

次に、書類を提出する手続きに進みます。必要書類を記入し、寄附を行った翌年の1月10日までに寄附先の自治体に郵送します。この期限を過ぎると特例が適用されないため、注意が必要です。一部の自治体では、マイナンバーカードを使ったオンライン申請が可能です。

最後に、住民税通知書で控除を確認してください。特例制度を利用した場合、寄附した翌年度の住民税通知書に控除額が反映されます。控除が正しく適用されていない場合は、自治体に確認しましょう。

このように、ワンストップ特例制度の手続きは正しい手順を踏むことで、ふるさと納税の控除をスムーズに受けることができます。

ふるさと納税の住民税が安くならない原因と対策(総括)

記事のポイントをまとめます。

- 確定申告の不備が住民税が安くならない原因となる

- 確定申告は期限内に寄附金受領証明書を添付する必要がある

- ワンストップ特例制度は寄附先が5自治体以内でのみ利用可能

- ワンストップ特例制度は翌年1月10日までに申請が必要

- 確定申告とワンストップ特例制度は併用できない

- 収入増加が住民税が上がる要因になる場合がある

- 他の控除との兼ね合いでふるさと納税の控除が制限されることがある

- ふるさと納税の控除は翌年度から反映される

- 住民税控除は「基本分」と「特例分」に分かれる

- 基本分は寄附金額の10%で一定割合で控除される

- 特例分は住民税所得割額の20%を上限とする

- 高額寄附を行った場合、控除上限を超えると控除されない

- ワンストップ特例制度では控除が住民税に集中する

- 申請書の記入ミスや必要書類の不備が控除適用を妨げる

- 控除額を把握するにはシミュレーターの利用が便利